Software de Código Abierto - Modelo de Negocios ¿Rentable o No? View all articles

El código abierto (open source software (OSS)) es un catalizador para el crecimiento y cambio en la industria IT y no podemos sobrestimar su importancia para el sector. Citando a Mike Olson, cofundador de Cloudera, “Ninguna infraestructura Software dominante en nivel de plataforma ha emergido en código cerrado en los últimos diez años, en forma de propiedad.”

Aparte de proyectos OSS independientes, un número de compañías en aumento, incluyendo las compañías de valores de primer orden, están abriendo su código fuente al público. Empiezan por distribuir de manera gratuita sus productos desarrollados internamente, dando un impulso a los framework generales y bibliotecas que luego se convertirán en un estándar de la industria (ej., React, Flow, Angular, Kubernetes, TensorFlow, V8, por nombrar algunas).

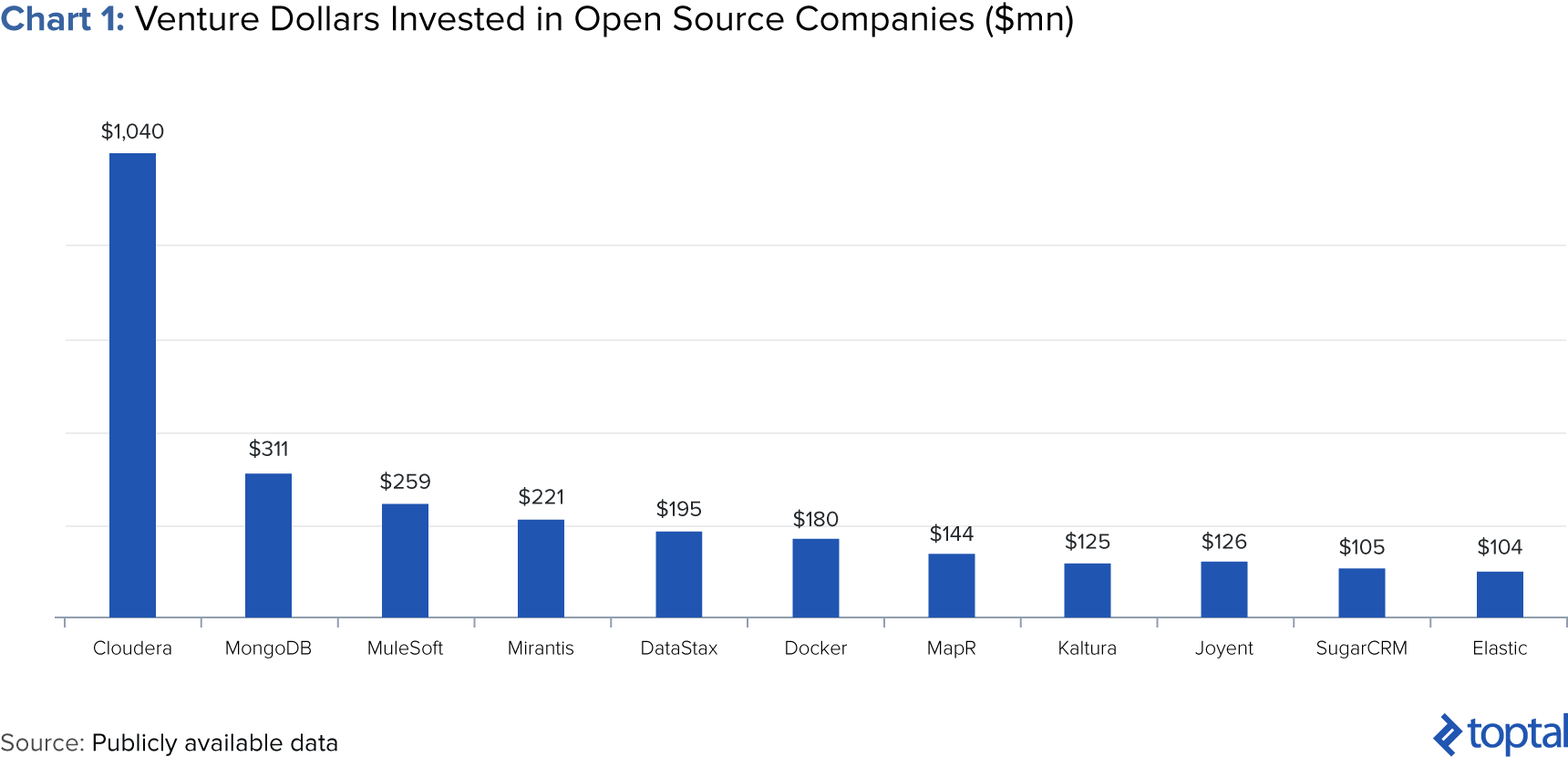

Para agregar a este impulso, ha habido un surgimiento en dólares de capital emprendedor entrando al sector en años recientes. Se han completado muchas rondas de financiamiento de alto perfil, con valuaciones multimillonarias emergentes (Gráfica 1).

Pero, ¿son justificadas estas valuaciones? Y más importante aún, ¿se puede desarrollar el negocio, en cuanto a crecimiento y ganancia, como esperan los capitalistas empresariales? Las compañías OSS normalmente monetizan con un modelo de negocio basado en proporcionar apoyo y consulta de servicios. ¿Qué tan bien se traduce este modelo al modelo de crecimiento tradicional VC (capital emprendedor)? ¿Este espacio OSS está en una burbuja conducida por VC?

En este artículo, reviso las preguntas anteriores y descubro que el modelo de monetización tradicional para compañías OSS basadas en proporcionar apoyo y consulta de servicios no parece prestarse muy bien para modelos de crecimiento de capital emprendedor y que las compañías OSS, seguramente necesitan cambiar su fijación de precios y modelos de negocios para poder justificar sus valuaciones.

Modelos de Monetización

Por definición, el software de código abierto es gratis. Esto, por supuesto, genera ventajas obvias para los consumidores y, de hecho, un estudio de 2008 del Grupo Standish estima que “el software de código abierto le está [ahorrando a los consumidores] 60 billones de dólares [por año en costos IT]”.

Aunque proporcionar un software gratis es bueno para los consumidores, cuesta dinero desarrollarlo. Muy pocas compañías pueden vivir de donaciones y patrocinantes. Y con una fuerte competencia del software propietario los comerciantes, costos generales y administrativos en aumento y requerimientos de mercadeo siempre en aumento, proporcionar un producto “gratis” necesita un camino sostenible para el éxito en el mercado.

Como resultado de esto, una estructura vista comúnmente y relacionada con los proyectos OSS es lo siguiente: Una compañía comercial “padre” que es el contribuyente clave para los proyectos OSS proporciona apoyo a los usuarios, mantiene el producto y define la estrategia de éste.

Amarrado a esto están las estrategias de monetización. La más común es la siguiente:

- Cobro extra por servicios de iniciativa empresarial, apoyo y consultas. El modelo clásico enfocado en grandes cantidades de clientes de iniciativas empresariales con necesidades sofisticadas. Ejemplos: MySQL, Red Hat, Hortonworks, DataStax

- Freemium (características avanzadas/productos/expansiones) Un producto con licencia hecho a la medida sobre el OSS, puede generar un flujo generoso de ingresos, pero requiere muchos costos de investigación y desarrollo y tiempo de construcción. Ejemplo: Cloudera, el cual proporciona la versión básica gratis y le cobra a los clientes por la Iniciativa Empresarial Cloudera (Cloudera Enterprise)

- SaaS/PaaS modelo empresarial: La forma moderna de monetizar los productos OSS que asumen el alojamiento central del software y el cambio de costos de mantenimiento al proveedor. Ejemplo: Elastic, GitHub, Databricks, SugarCRM

Históricamente, la gran mayoría de proyectos OSS han seguido la primera estrategia de monetización (apoyo y consulta) pero, en su centro, todos esos modelos le permiten a una compañía ganar dinero en su “pan y mantequilla” y alimentar al equipo de desarrollo como debe ser.

Afluencia de Dólares de Capital Emprendedor VC

Un desarrollo reciente interesante ha sido los grandes ingresos de dinero VC/PE a la industria. Viendo hacia el año 2004, solo nueve empresas que producían OSS habían ganado financiamiento empresarial, pero para el año 2015, ese número había explotado a 110, recaudando más de 7 billones de dólares de los fondos de capital emprendedor (Gráfica 2).

Apoyar este desarrollo es el mercado más directo del cual se benefician las compañías OSS. Similar a otras jugadas de “plataforma”, OSS le permite a las compañías (en teoría) expandir rápidamente su base de cliente con la idea de que en algún momento en el futuro puedan manejar este crecimiento con solo comenzar a agregar modelos de monetización apropiada, para comenzar a traducir la base de clientes a ingresos y ganancias.

Al mismo tiempo, estamos viendo un aumento en los números de reportajes sobre potenciales OPV en el sector. Muchas compañías comerciales OSS, algunas de ellas unicornios con valuaciones de más de 1 billón de dólares, según rumores han estado pensando en hacer un debut en el mercado público (MongoDB, Cloudera, MapR, Alfresco, Automattic, Canonical, etc.).

Con esto en mente, la pregunta obvia es si el modelo OSS funciona desde un punto de vista financiero, particularmente para inversionistas de capital emprendedor y PE. Después de todo, el modelo de fondos empresarial necesita un crecimiento rápido para poder cumplir con el círculo de vida de fondos de 7 a 10 años. Y con un producto que es libre desde su centro, sigue por verse si las compañías OSS pueden indicar el modelo de monetización correcto para justificar la cantidad de dólares invertido en el espacio.

Es difícil contestar esta pregunta, en especial porque la mayoría de estas compañías son privadas, por ende no revelan su desempeño financiero. Usualmente, las únicas fuentes de información en las que se puede confiar son los estimados de expertos de industria y entrevistas de gestión donde las métricas de desempeño clave sin auditar, en ocasiones se revelan.

Sin embargo, es este artículo echamos un vistazo a la evidencia de las únicas dos compañías OSS en el mercado, Red Hat y Hortonworks, y usan su información pública disponible para intentar acceder a la pregunta más general que se trata de si el modelo OSS tiene sentido para los inversionistas de capital emprendedor.

Caso Práctico 1: Red Hat

Red Hat es un ejemplo de una compañía comercial pionera en el modelo de negocio de código abierto. Fundado en 1993 y que se hizo público en 1999 justo antes de Dot Com Bubble, ellos consiguieron la ganancia #8 más grande de un primer día en precio compartido en la historia de Wall Street en ese tiempo.

En el momento de su OPV, Red Hat no era una compañía rentable, pero desde entonces ha podido tener resultados financieros sólidos, como se ve en la Tabla 1.

En vez de perseguir un crecimiento anual múltiple, Red Hat ha seguido el camino “aburrido” de construir gradualmente un negocio rentable. En los últimos diez años, la compañía aumentó sus ganancias diez veces, de 200 millones de dólares a 2 billones sin algún cambio significativo en los márgenes de ingreso neto y operacional. Gastos generales y administrativos y gastos de mercadeo nunca excedió un 50% de ganancias. (Gráfica 3).

Por ende, lo anterior indica que las compañías OSS tienen la oportunidad de construir modelos de negocio rentables y sustentables. El acercamiento de Red Hat al enfocarse primeramente en ofrecer servicios de apoyo y consulta ha entregado un crecimiento gradual pero estable y la empresa apenas presenta algún problema de fondos o solvencia, publicando métricas de ganancias cuando se compara con sus compañeros.

Sin embargo, lo que está claro es que el caso práctico de Red Hat es que tal estrategia puede tomar tiempo—muchos años, de hecho. Mientras que ésta es una situación perfectamente razonable para muchas compañías, el problema es que no va bien con los fondos de capital empresarial, que por la misma naturaleza del modelo de negocio, requiere unos perfiles de crecimiento mucho más rápidos.

Más problemático que eso es que el modelo OSS como tal podría no permitir el tipo de crecimiento que requieren ciertos fondos. Como lo dice, Marten Mickos, fundador de MySQL, la meta de MySQL fue “convertir la base de datos de negocios de 10 billones de dólares al año a un billón.”

En otras palabras, el acercamiento de código abierto limita el tamaño del mercado desde un principio al hacer que la compañía se concentre solo en clientes empresariales quienes son capaces de pagar por el apoyo y ganancias procedentes de una larga lista SME y de clientes al por menor. Eso puede ayudar a explicar el desempeño poco emocionante del precio de las acciones de la compañía, post-OPV (gráfica 4).

Si tal conclusión fuera cierta, esto traería problemas para aquellas compañías OSS que han acumulado cierta cantidad significante de dólares VC junto con los fondos que han invertido en ellos.

Caso Práctico 2: Hontonworks

Para evaluar mejor nuestra pregunta general sobre la viabilidad de OSS como una inversión de capital empresarial, eche un vistazo a otra compañía pública de OSS: Hortonworks.

El mercado de vendedores Hadoop es uno muy interesante, ya que está completamente construido alrededor de la idea de “código abierto” (otro mercado comparable sería el espacio de base de datos NoSQL con MongoDB, Datastax, y Couchbase OSS).

Los tres vendedores Hadoop más grandes—Cloudera, Hortonworks, y MapR—están basados en, esencialmente, el mismo lote OSS (con algunas diferencias específicas) pero tienen modelos de monetización diferentes. En particular, Hortonworks—la única compañía pública entre ellos—es el único jugador que proporciona todo su software gratuitamente y cobra solo por apoyo, consulta y servicios de entrenamiento.

A primera vista, el camino post-OPV de Hortonworks parece diferir considerablemente de Red Hat, ya que parece ser una historia de crecimiento rápido y éxito. La empresa fue fundada en 2011, triplicó sus ganancias cada año por tres años consecutivos y se hizo público en 2014.

La recepción inmediata del mercado público fue fuerte, con la acción mostrando un 65% en los primeros días de cambio. Sin embargo, la historia de la compañía se ha vuelto decisivamente amarga desde OPV. En enero de 2016 acceder a los mercados públicos nuevamente para una oferta publica secundaria, una jugada que causó una caída en el precio de la acción en un mes (Gráfica 5).

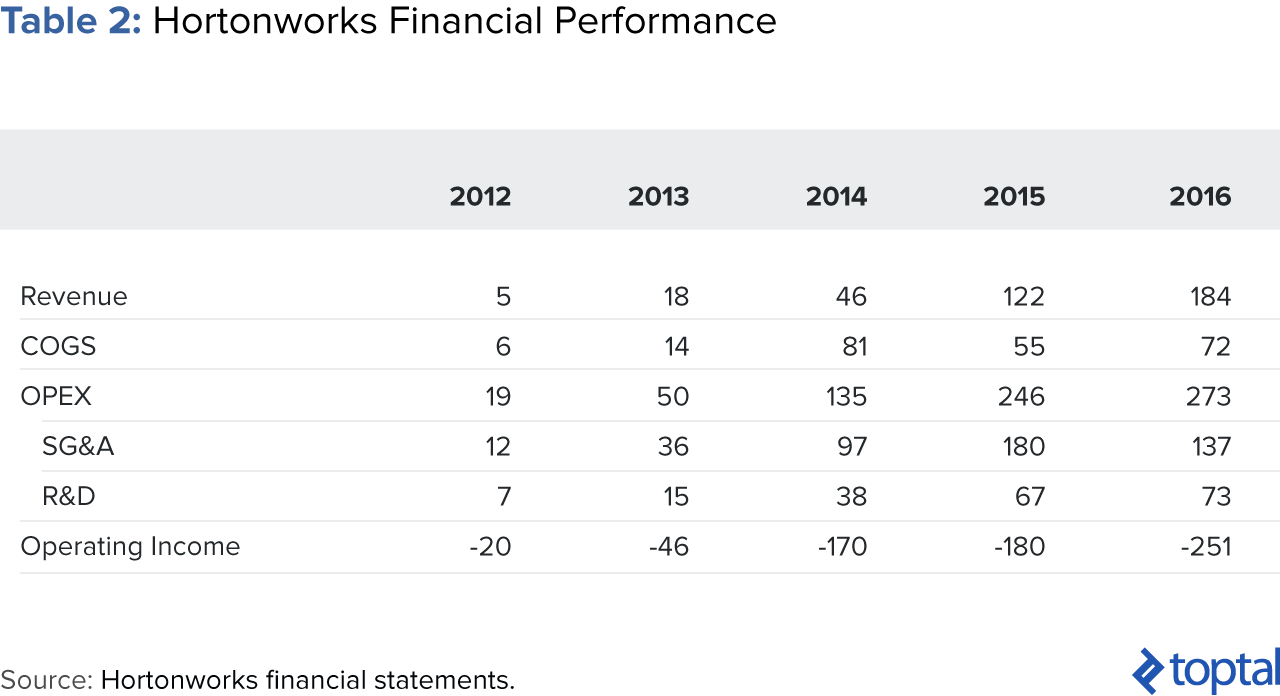

Respaldar todo esto es el hecho de que a pesar de un crecimiento grande, la compañía continúa causando pérdidas operativas, sustanciales y cada vez mayores. Es evidente por los reportes financieros que su desempeño operativo ha empeorado con el tiempo, mayormente por el crecimiento de gastos operativos siendo más rápido que el de las ganancias, llevando a un aumento en pérdidas como porcentaje de ganancias (Tabla 2).

Entre todos los periodos en cuestión, Hontonworks gasta más en ventas y mercadeo de lo que gana en ingresos. Además, la compañía incurrió, también, un significativo investigación y desarrollo (R&D) y gastos generales y significativos (G&A) (Tabla 2).

En promedio, Hontoworks está quemando alrededor de 100 millones de dólares en efectivo por año (menos de su pérdida operativa por una compensación de gastos basada en acciones, al igual que cambios en ingresos diferidos, ingresados en la Balance Sheet). Esta cantidad es muy significativa cuando se compara con su mercado de capitalización 630 millones de dólares y alrededor de 350 millones de dólares acumulados gracias a los inversionistas, hasta ahora. Por supuesto, la compañía todavía puede recaudar una deuda (lo cual sucedió, en noviembre de 2016, con un préstamo 30 millones de dólares por parte de SVB), pero hay un límite natural de cómo, a menudo, puede tocar los mercados de deuda.

Todo esto se podría justificar, por supuesto, si el mercadeo de gastos sirviera un propósito importante. Este propósito podría ser la necesidad de la compañía de diversificar su base de clientes. De hecho, cuando Hortonworks se lanzó, la compañía dependía mucho de algunos clientes fuertes (Yahoo y Microsoft, esta última siendo la causa de 37% de ganancias en 2013). Esto ha cambiado ahora, y para el 2016, la compañía reportó 1000 clientes.

Pero, de nuevo, si fue la razón, no podemos ignorar los costos requeridos para alcanzar esto. Después de todo, los gastos de mercadeo aumentaron en ocho veces, entre 2013 y 2015. Y ¿qué tan valiosos son los clientes que ha adquirido Hortonworks? Desafortunadamente, los reportes de la compañía obtienen poca información sobre la conformación de su base de clientes, así que es difícil analizar otras métricas importantes como la “adhesión” de los clientes. Pero un mercado OSS tan competitivo donde “los desarrolladores rivales podrían construir las mismas herramientas—y hacerlas gratis—esencialmente quitando el valor al software propietario.” vislumbran fuertes dudas.

Con todo esto en mente, regresando a nuestra pregunta original de si el modelo OSS es una buena inversión VC, mientras que la historia de crecimiento de Hortonworks ciertamente parece oponerse a la de Red Hat—y, por ende, sostiene la idea de que tales inversiones pueden funcionar desde un punto de vista VC—sigo a la defensiva. Hortonworks parece estar persiguiendo acciones de mercado a un costo exorbitante y poco sustentable. Mientras que esta conclusión está basada en solo dos compañías en el espacio, es suficiente como para crear dudas serias sobre la adecuación del modelo, en general, para VC.

¿Porque Invierten los VC en Compañías OSS?

Dado lo anterior, parece dudoso que las compañías OSS sean buenas inversiones para VC. Así que con esto en mente, ¿por qué los fondos de capital emprendedor siguen invirtiendo en tales compañías?

Adecuado para una Adquisición Estratégica

Aparte de hacerse público y crecer orgánicamente, una compañía OSS podría encontrar un comprador estratégico que proporcione una buena oportunidad de salida para sus inversionistas en la primera etapa. Y de hecho, el sector ha visto varias adquisiciones de alto perfil a través de los años (Tabla 3).

¿Qué hace a una compañía OSS un buen blanco? En general, la estratégica racional bajo perfil para una adquisición puede ser la siguiente:

- Acceso general a la base de clientes. El Sun ha reportado que se sintió motivado por esto cuando adquirió MySQL. Ellos querían acceder al mercado SME y vender otros productos a clientes más pequeños. Simplemente jugar con el producto o desarrollar una tecnología competitiva internamente no entregaría la base de clientes y hubiese hecho a Sun incurrir en costos adicionales de adquisición de clientes.

- Obtener control sobre el producto. La habilidad de influenciar más desarrollo del producto es un factor crucial para un comprador estratégico. Esto le permite expandir y construir su propia oferta de producto basada en los productos adquiridos sin preocuparse por cambios sustanciales repentinos en ella. Ejemplo: Red Hat adquiere Ansible, KVM, Gluster, Inktank (Ceph), y muchas más

- Entrando en Mercados Adyacentes. Adquirir compañías de código abierto en segmentos de mercado adyacente, de nuevo, le permite a una compañía expandir la oferta del producto, lo cual hace el atrapar a los vendedores, más fácil, y lleva al negocio más lejos.Ejemplo: Citrix adquiere XenSource

- Adquiriendo el equipo. esto es más relevante para proyectos pequeños y más jóvenes que para proyectos grandes, más establecidos, pero vale la pena mencionarlo.

Y, ¿qué sucede con la racionalidad financiera? El acercamiento de transacción estándar de valuación múltiple se rompe completamente cuando se trata del mercado OSS. Alcances múltiples 20x y hasta 50x precio/ventas, y son por tanto irrelevantes, dando pie a la conclusión obvia de que tales negocios son motivadas estratégicamente y no de manera financiera y que la salud financiera del blanco es algo más “agradable tenerlo”.

Con esto en mente, ¿tendría sentido una estrategia de inversión en compañías OSS con la meta eventual de una venta? Después de todo, parece haber unos antecedentes donde basarnos.

Yo pienso que esta estrategia, por subcuenta, no es suficiente. Seguir con este acercamiento desde el principio es arriesgado—no hay suficientes salidas en la historia de OSS como para justificar los riesgos.

Un Mejor Modelo de Monetización: SaaS

Mientras que la promesa de una estrategia de ventas lucrativa, podría ser suficiente para motivar a los fondos VC a poner a trabajar dinero en el espacio, sigue siendo un camino peligroso. De tal manera, parece que la racionalidad para tales inversiones debe depender de otros factores también. Uno de estos factores podría estar regresando a lo básico: construir compañías rentables.

Pero como hemos visto en los casos prácticos de arriba, esta estrategia no parece estar funcionando muy bien, ciertamente no dentro de los períodos de tiempo requeridos por los inversionistas VC. Sin embargo, es importante mencionar que ambos, Red Hat y Hortonworks, primeramente se enfocan en la monetización a través del apoyo de ofertas y servicios de consulta. Como tal, sería un error desechar los procesos de monetización OSS. Más bien, los modelos de monetización enfocados en apoyar y consultar son inapropiados, pero otros podrían funcionar mejor.

De hecho, el modelo de negocio SaaS podría ser la respuesta. Como dice el análisis de Peter Levine, “al empaquetar el código abierto en un servicio, […] las compañías pueden monetizar el código abierto con un modelo mucho más robusto y flexible, alentando hacia la innovación y una inversión constante en desarrollo software.”

¿Por qué es SaaS un mejor modelo para OSS? Hay varias razones, la mayoría de las cuales se aplica no solo a OSS SaaS, pero también a SaaS en general.

Primero, SaaS abre el mercado para la larga lista de clientes SME. Las compañías más pequeñas, normalmente, no necesitan apoyo empresarial ni una instalación on-premises, pero es posible que ya tengan necesidades sofisticadas desde un punto de vista tecnológico. Como resultado, es más fácil para ellos comprar un producto SaaS y pagar un precio relativamente bajo por su uso.

Citando a Kelly Stirman de MongoDB’s VP of Strategy “Donde tenemos una variedad de tecnologías de gestión como un servicio nube, eso está hecho para personas con las que nunca vamos a hablar y es un punto de precio muy atractivo—39 dólares por servidor, al mes. Nos permite perseguir esta larga lista de mercados que no es 500 compañías Fortune, necesariamente.”

Segundo, SaaS escala bien. SaaS crea economías de escala para los clientes, al permitirles ahorrar dinero en infraestructura y operaciones a través de la agregación de recursos y la combinación y centralización de recursos del cliente, lo cual mejora el manejo.

Esto, por ende, lo hace un modelo atractivo para los clientes quienes, como resultado, estarán más dispuestos a comprometerse a planes pagos mensuales para poder obtener los beneficios del servicio.

Finalmente, Los negocios SaaS son más difíciles de replicar. En el modelo tradicional OSS, todos tienen acceso al código abierto así que el apoyo y el modelo de negocio de consulta apenas tiene protección alguna para una obligación de nuevos mercados entrantes.

En el caso de SaaS OSS, la inversión requerida para construir la infraestructura con la cual cuentan los clientes es un poco pesada. Por tanto, estas barreras de entrada más grandes para competidores que no tienen la misma cantidad de financiamiento para replicar la oferta.

Historia de Éxito para OSS con SaaS

Es importante destacar que las compañías OSS SaaS viables de manera financiera por su cuenta. GitHub es un buen ejemplo de esto.

GitHub, fundado en 2008, fue capaz de impulsar el negocio por cuatro años sin fondos externos. La compañía, aparentemente, siempre ha sido estable con el flujo de dinero (a excepción de 2015) y generó ganancias estimadas de 100 millones de dólares en 2016. En 2012, ellos aceptaron 100 millones de dólares en financiamiento de parte de Andreessen Horowitz y luego en 2015, 250 millones de dólares de parte de Sequoia con una valuación implícita de 2 billones de dólares.

Otra compañía OSS bien conocida es DataBricks, la cual proporciona apoyo comercial para Apache Spark, pero —más importante—permite a sus clientes ejecutar Spark en la nube. La compañía ha recaudado 100 millones de dólares de parte de Andreessen Horowitz, Data Collective, y NEA. Desafortunadamente, no tenemos mucha información sobre sus ganancias pero según reportes están con un fuerte desarrollo y tuvieron más de 500 compañías usando su tecnología en el año 2015.

Generalmente, muchas compañías OSS están, de una manera u otra, moviéndose hacia el modelo SaaS u otros tipos de ofertas de la nube. Por ejemplo, Red Hat se está pasando a PaaS por apoyo y consulta, como evidencia está OpenShift y la adquisición de AnsibleWorks.

Son comunes también distintas maneras de mezclar apoyo y consulta. Nosotros desafortunadamente, no tenemos estadísticas detalladas de Elastic on-premises vs. oferta de producto de instalación de la nube, pero podemos ver por la presentación de su competidor más cercano, Splunk, que su oferta SaaS está ganando en la escala: su acción en ingresos se espera sea el triple para el 2020 (gráfica 6).

¿Modelo de Negocio Rentable o No?

Para concluir, mientras que en años recientes una afluencia de dólares de capital emprendedor entró a las compañías OSS, hay fuertes dudas que tales inversiones tengan sentido si los modelos de monetización que están siendo usados se mantengan enfocados en el apoyo tradicional y modelo de consulta. Tal modelo puede funcionar (como lo vimos en el estudio del caso Red Hat) pero no puede escalar al paso que requieren los inversionistas VC.

Por supuesto, los fondos VC tal vez siempre esperen tener una salida estratégica lucrativa y han habido varios ejemplos de tales transacciones. Pero contar solo con esto no es suficiente. Las compañías OSS necesitan innovar alrededor de estrategias de monetización para poder construir compañías rentables y de rápido crecimiento.

La respuesta más posible a esta dificultad podría venir al cambiar a SaaS como modelo de negocio. SaaS nos permite obtener una larga lista de clientes SME y mejorar márgenes a través de mejores ofertas de productos. Citando a Peter Levine otra vez, “La adopción de Cloud y SaaS se está acelerando en un orden de magnitud más rápido que las implementaciones on-premise y el código abierto ha sido el habilitador de esta transformación. Aparte de SaaS, esperaría que hubiesen modelos futuros para la monetización de código abierto, lo cual es excelente para la industria.”

Lo que sea que termine pasando, solo la cantidad de inversión empresarial en compañías OSS significa que las estrategias de monetización mejor pensadas serán necesarias para mantener vivo el sueño del código abierto.

Comentarios

Publicar un comentario